Vergi Kanunları Açısından Özkaynak Kullanı mı Borçlanma mı Daha Avantajlı?

Bankalardan kullanılan kredi için ödenen faiz tutarı şirketlerin vergi matrahından indirilebiliyor. Bu avantaj nedeniyle dış kaynak kullanımı yaratılan kaldıraç etkisi nedeniyle daha cazip hale geldiğinden bankaların izin verdiği limitleri sonuna kadar kullanan işletmeler, ekonomik aktivitenin kötüleştiği dönemlerde iflasa kadar varan sıkıntılarla karşı karşıya kalıyor. Peki, dış kaynak kullanımının bir maliyeti var da, özkaynağın bir maliyeti yok mu?

Bir işletmenin asıl gücünü gösteren kaynak sermayedir. Bu nedenle Türk Ticaret Kanunu bir şirketin kurulabilmesi için gerekli asgari sermaye miktarını belirlemiş, bu sermayenin belirli bir süre zarfında ödenmesini şart koşmuştur. Şu işe bakın ki, işletme sermayesi ve öz kaynaklar aynı zamanda bankaların şirketlere açtıkları kredi limitlerini belirlemekte kullandıkları ölçütlerden başında gelmektedir. Borçlanmanın toplam kaynaklar içerisindeki payı arttıkça iflas riskinin de arttığı kabul edilir. Bu nedenle bir işletmenin %100 dış kaynakla finansmanı söz konusu olamaz.

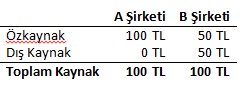

Gelelim dış kaynak kullanımının yarattığı vergi avantajına. Konuyu daha iyi anlayabilmek için tamamen özkaynak ile finanse edilen A şirketiyle, yarı yarıya dış kaynak kullanan B şirketinin kârlılık durumlarını karşılaştıralım:

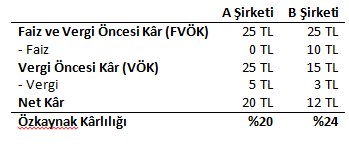

Görüldüğü üzere her iki şirketin de toplam kaynakları 100 TL. Kâr oranının %25, kredi maliyetinin %20, vergi oranının %20 olduğu kabul edilirse kâr/zarar tabloları aşağıdaki gibi oluşacaktır:

Yukarıdaki tablodan da görüleceği üzere dış kaynak kullanan şirketin özkaynak kârlılığı daha yüksektir. Borçlanma için bir limit olmadığı ve borçlanma maliyetinin değişmediği bir ortamda fazladan kullanılan her 1 TL’lik kredi özkaynak kârlılığını artıracaktır. Örneğin, imkân dâhilinde olsa ve B şirketi faaliyetlerini 1 TL özkaynak, 99 TL dış kaynak ile finanse etse, şirketin özkaynak kârlılığı %416’ya yükselecektir.

Şimdi gelelim en kritik soruya. Devlet dış kaynak kullanan şirketlere vergi avantajı sağlarken, özkaynak kullanan şirketlere neden aynı kolaylığı tanımıyor? Üstelik hukuki düzenlemelerle asgari bir sermaye koyma zorunluluğu getirilmişken. Acaba özkaynağın herhangi bir maliyeti olmadığı mı varsayılıyor? Öyle mi dersiniz? Şöyle bir düşünelim. Örneğimizdeki A şirketi 100 TL yerine B şirketi gibi 50 TL özkaynak kullansaydı, geri kalan 50 TL’yi bir yıl boyunca cebinde mi gezdirecekti? Tabi ki hayır. Bu tutar en kötü ihtimalle risk içermeyen devlet tahvillerine yatırılsa, bir yılın sonunda belirli bir faiz geliri elde edilebilirdi. Demek ki A şirketi, B şirketi gibi borçlanmayarak elde edebileceği belirli bir faiz getirisinden mahrum kaldı. İşte bu tutar en basit anlamıyla sermaye kullanımının maliyetidir.

Bu uygulama bize gösteriyor ki, mevcut sistem sermaye biriktirmeyi değil, dış kaynak kullanımını özendiriyor. İşletmeler sermaye düzeylerini yasal zorunluluklar çerçevesinde belirlerken, daha fazla dış kaynak kullanabilme veya rekabet avantajı elde edebilme gibi sebeplerle sermayelerini artırıyorlar. Dış kaynak kullanımındaki avantaj nedeniyle çoğunlukla bankalardan kredi kullanma kabiliyeti kalmamış firmalar Borsada halka açılmak için istekli oluyor. Eğer sermayenin birikmesi ve tabana yayılması, daha çok firmanın halka açılması isteniyorsa, özkaynak maliyetinin vergi matrahından düşülebilmesine olanak tanınmalıdır. Belki bu şekilde faiz oranları düşecek ve bankalar daha az kâr edecektir ama, borsa yatırımcıları daha sağlam ve güvenilir şirketlere yatırım yapabilecek, sermaye piyasalarımız hedeflenen büyüklüklere kısa sürede erişebilecektir.

7 Mart 2015 CUMARTESİ Resmî Gazete Sayı : 29288 TEBLİĞ Maliye Bakanlığından: MUHASEBAT GENEL MÜDÜRLÜĞÜ GENEL TEBLİĞİ (SIRA NO: 44) DENETİM ELEMANLARININ YOLLUK VE DİĞER ÖDEMELERİ Amaç ve kapsam MADDE…

KAMU İHALE HUKUKUNA HAKİM OLAN İLKELER 1.GİRİŞ 4734 sayılı Kamu İhale Kanunu’nun 5 inci maddesinde ihale işlemlerinde gözetilmesi gereken temel ilkeler aşağıdaki şekilde belirlenmiştir: “İdareler, bu Kanuna göre yapılacak ihalelerde;…