IMF Nedir? IMF Ne İşe Yarar?

İkinci Dünya Savaşı sonrasında yeni dünya sistemini kurmak amacıyla savaş sırasında ve sonrasında pek çok konferans toplandı. Gerçekleşen konferanslarda savaş sonrası siyasi, ekonomik, askeri ve diğer pek çok alanda nasıl bir dünya sistemi kurulmalı tartışması gerçekleşti. Bu amaç doğrultusunda yeni dünyanın ekonomi sisteminin tasarlandığı Temmuz 1944’te ABD’nin New Hampshire kentindeki Bretton Woods’daki konferansında fon olarak da bilinen IMF (Uluslararası Para Fonu) kuruldu. İlgili konferansta kurulan diğer yapı ise Bretton Woods ikizlerinden biri olarak kabul edilen Dünya Bankasıdır. Yeni ekonomi sisteminden sorumlu olan ikizleri arasında bir iş bölümü yapılmış. Dünya Bankası kalkınmayı destekleyici politikalar ve krediler yaratma sorumluluğunu alırken IMF uluslararası mali sistemin işleyişini düzenleyen politikalar ve krediler yaratma sorumluluğunu almıştır.

Biz ilgili yazımızda bugün uluslararası ekonomik alanda son derece önemli bir pozisyona sahip olan IMF’nin temel amaçlarını, politikalarını, borç alan ülkelerle ilişkileri ve geleceği ilişkin yapısal uyum programlarına göz atacağız. Bunun yanında IMF’den yakın zamanda borç alan Arjantin ile makro ekonomik göstergelerinde bozulma yaşayan Türkiye’yi değerlendireceğiz.

IMF’nin başlıca amacı, uluslararası para sisteminin istikrarını sağlamaktır. IMF parasal konularda uluslararası işbirliğini güçlendirmek, uluslararası ticaretin dengeli büyümesini sağlamak ve ödemeler dengesi sorunlarını çözmek için oluşturulmuş olsa da zaman içerisinde amaç ve görevleri artmıştır. Özelikle Bretton Woods sistemi olarak bilinen ayarlanabilir sabit döviz kurunun 1970’ler de çökmesiyle yeni amaçlar ortaya çıkmış. 1980’li yıllara kadar ödemeler dengesi açığı yaşayan ülkelere kısa vadeli krediler açarak ilgili ülkelerde istikrar politikalarını belirleyen IMF, 1980 sonrası yapısal uyum programları adı altında ekonomi politikalarını belirleyerek ve denetleyerek etkinliğini artırmıştır. Özelikle küreselleşme ile birlikte yaşanan finansal krizlerde son başvuru merci görevini üstlenmiştir.

IMF amaçları temelde:

şekilde sıralanabilir.

Fakat 1980’lerden itibaren IMF politikaları ve amaçları artmaya ve değişmeye başlamış, özellikle kredi verdiği ülkelerde izlediği politikalar çokça eleştiri almıştır. Bugün IMF kredi sağladığı gelişmekte olan ülkelere dış şoklardan kaynaklanan kriz anlarında geçici olarak yol gösteren kuruluş olmaktan çıkmış, borçlu ülkelerin iç politikalarını gözetim altında tutan sürekli denetim organı haline dönüşmüştür.

IMF’nin kaynakları genel olarak, ülkelerin üye olduklarında ödedikleri sermaye taahhütleri, yani kotalardan oluşmaktadır. Kotalar her bir üye ülkenin ekonomisinin büyüklüğünü yansıtmaktadır. Kotalar, her bir üyenin sahip olduğu eşit birim oy sayısı ile birlikte, ülkelerin oy gücünü belirlemekte ve IMF’nin ana finansman kaynağını oluşturmaktadır. Bu kaynak IMF’nin hesap birimi olan Özel Çekme Hakkı (SDR) olarak adlandırılmaktadır. SDR, bir para birimi sepeti şeklinde hesaplanmaktadır. Burada yer alan paralar dünyanın ticaret ve finans sisteminde önemine ve ağırlığına göre seçilmiş olan para birimleridir. Ekim 2016 tarihinden itibaren SDR sepetinde Amerikan Doları, Euro, Çin Yuanı, Japon Yeni ve İngiliz Sterlini bulunmaktadır. 2016 yılı itibariyle gözden geçirme sonucu, kota kaynakları 477 milyar SDR’ye (yaklaşık 692 milyar ABD Doları) çıkarılmıştır. SDR’nin ABD doları cinsiden değeri, Londra’da öğle saatlerinde gözlemlenen spot döviz kurlarına göre günlük olarak belirlenmektedir. Türkiye’nin sahip olduğu SDR miktarı ise Kota (SDR): 4658,6 milyondur.

Bir üye ülke, ödemeler dengesinde yüksek bir açıkla karşı karşıya kalır ve bu ihtiyacı karşılayacak yeterli bir rezerve sahip değil ve yeterli finansman da bulamıyorsa, IMF’den mali yardım talep edebilir. IMF’den alınan borç, ülkenin ödemeler dengesini düzeltmek ve güçlü ekonomik büyümeyi sağlamak amacıyla kullanılır. IMF’nin verdiği krediler ve önerdiği politikalar gerekli koşulların yeniden tesis edilmesi, reform ve politikalara uyumun kolaylaştırılması için bir tampon görevi görür.

IMF’nin borç verdiği ülkede temel amacı gerçek veya potansiyel ödemeler dengesi problemleri yaşayan üye ülkelere kredi sağlamaktır. Bu mali yardım, ülkelerin uluslararası rezervlerini artırmaya, para birimlerini dengelemelerine, ithalat için ödeme yapmaya devam etmelerine ve güçlü ekonomik büyüme koşullarını geri getirmelerine imkan vermektedir. Öte yandan IMF sorunları düzeltmek için çeşitli politikalar uygulamaktadır.

Bir üye ülkeden gelen talep üzerine, IMF borcu bir düzenleme ile anlaşma çerçevesinde verir. Anlaşmanın genel içeriğinde ülkenin ödemeler dengesindeki sorunları çözmek için uygulamayı kabul ettiği belirli politikalar ve tedbirler yer alır. Ülke, IMF ile danışma içerisinde bir Niyet Mektubu hazırlar ve bunu IMF’nin Yönetim Kuruluna sunar. Anlaşmanın Kurul tarafından onaylanmasından sonra, borç programının uygulanmasına paralel olarak, aşamalı taksitler şeklinde ya da tek seferde peşin biçimde verilir.

Niyet Mektupları IMF ile anlaşmanın sağlanabilmesi için son derece önemlidir. Borç almak isteyen ülke mektup ile IMF’ye krizle mücadelede etkin rol alacağını ortaya koymakta ve bunun ilgili hedefleri sıralamaktadır. Mektupta makro ekonomik amaçlar, maliye ve para politikalarının uyumu, borç yönetimi, bütçenin kontrol edilmesi, gelirler politikası, finansal sistem ve yapısal reformlar gibi alanlarda IMF Yapısal Uyum programları dahilinde politikaların yürütüleceğinin mesajı verilmektedir.

IMF ülkelere dört farklı anlaşma çerçevesinde kredi sağlamaktadır. Bu anlaşmaların çerçeveleri borç alan ülkenin içinde bulunduğu durum ve diğer ülkeler arasında bulunduğu pozisyona göre değişmektedir. Örneğin: Stand-by Antlaşmaları: IMF’nin ödemeler dengesi sorunları yaşayan yükselen pazar ülkelerine yönelik başlıca borçlandırma aracıdır. Stand-by antlaşmaları IMF’nin en fazla kullandığı araçtır.

Bunun dışında;

Genişletilmiş Fon Kolaylığı: Ülkelerin makro-ekonomik dengesizliklere göre düzeltilmesi daha uzun sürebilecek yapısal sorunlardan kaynaklanan sorunların çözümü için kullanılmaktadır.

Kredi Hatları: Esnek Kredi Hattı ve İhtiyati Kredi Hattı, güçlü temellere ve sağlam politikalara sahip olan ve ödemeler dengesinde ciddi bir baskı altında olmayan ülkeler içindir.

Düşük gelirli ülkelere borç verme ise IMF, ödemeler dengesi sorununun durumuna bağlı olarak değişen, düşük gelirli ülkelere yönelik verilen ve imtiyazlı finansman koşulları sağlayan kredilerdir.

IMF, finansman politikasında borç verdiği ülkeden alacağını garanti altına almak için yapısal uyum ve şartlılık kriterlerini ön şart olarak ileri sürmektedir. Bu politikalar, serbest piyasa ekonomisi eksenli bir politikalar demetinden oluşmaktadır. Sözü edilen politikalar;

gibi yapısal uyum programlarını içerir.

IMF’nin borç verdiği ülkede temel olarak yukarıdaki politikaları yürütse de IMF’nin uyguladığı kemer sıkma politikaları çoğu zaman o ülke vatandaşları tarafından tepki almaktadır. IMF’nin özellikle az gelişmiş ülkelerde uygulamaya koyduğu makro ekonomik politikalarla borç yönetimi arasında yakın bir ilişki vardır. Borç yönetiminin tek işlevi borçlu ülkelerden mali yükümlülüklerine katlanmaya devam etmelerini güvence altına almak ve borcun düzenli şekilde geri alınmasıdır. IMF borçlu ülkeleri faizlerin ödenmesine zorlarken, ana paraların geri ödenmesini ertelemekte bu durum ise ülkeleri ödemelerini yapabilmek için yeniden borçlanmaya itmektedir. Bu şekilde ilgili ülke bir borç bataklığına düşmektedir. Öte yandan alınan paraların büyük bölümü yatırımlara yöneltilmediğinden reel ekonomiye bir yarar sağlamamaktadır

IMF borç verdiği ülke üzerinde kendi politikalarını sürekli izlemekte ve durum IMF’nin kriz anlarında geçici olarak yol gösteren kuruluşlar olmaktan çıkıp borçlu ülkelerin iç politikalarını gözetim altında tutan sürekli denetim organları haline dönüşmesiyle sonuçlanmaktadır. IMF kredi anlaşmalarına eklenen “kredi alma koşulları” aracılığıyla, borçlu olan ülkelerin makro ekonomik politikalarını kendi çıkarları doğrultusunda yeniden belirlemeye zorlamaktadır. Görünüşte tarafsız ve bilimsel gibi görünen IMF’nin makro ekonomik politika araçları, milyonlarca insanın yaşamını etkileyen bir yoksulluk getirmektedir. Hatta Eski Venezuela Devlet Başkanı Carlos Andres Perez, IMF’yi “kurşunlarla değil, kıtlıklarla öldüren bir diktatörlük“, olarak tanımlamıştır.

IMF’nin sahip olduğu bu kötü imajdan dolayı pek çok ülke IMF’den borçlanmayı en son ihtimal olarak değerlendirmektedir. Ülkeler dış açıklarını finanse etmek için döviz bulamadıklarında son çare istemeye istemeye IMF reçetelerine yönelmektedir. Öte yandan IMF’nin yürürlüğe soktuğu kemer sıkma politikaları kamu harcamalarını azaltmayı ve sürekli olarak vergileri artırmayı hedeflemektedir. Özellikle kamu harcamalarının azaltılması emekli, memur, öğrenci, işçi gibi halk kesiminin tepkisini çekmektedir. Örneğin IMF’den borç alan Yunanistan ve Ürdün’de son yıllarda halkın kemer sıkma politikalarına karşı protesto gösterileri yaşanmıştır.

Bilindiği üzere IMF ile en son anlaşma yapan ülke Arjantin oldu. IMF Yönetim Kurulu Arjantin için 50 Milyar ABD Doları Stand-By Düzenlemesini 20 Haziranda onaylayarak yürürlüğü soktu. Yapılan anlaşma ile Arjantin ülkesinde IMF politikalarının uygulanmasına izin vermiş oldu. Yapılan anlaşma ile Arjantin’in ekonomik planı, finansman ihtiyacını azaltan tutarlı bir makro ekonomik program aracılığıyla piyasa güvenini yeniden tesis ederek ülke ekonomisini güçlendirmeyi amaçlamakta, Arjantin’in kamu borcunu zaman içerisinde düşürmeyi ve enflasyon rakamlarının makul seviyelere çekmeyi hedeflenmiştir. Görüldüğü üzere IMF politikaları etkin bir borç yönetiminin yanında kemer sıkma politikaları ve enflasyon hedeflemeleri koymaktadır.

Peki Arjantin’i IMF’den borçlanmaya iten makro ekonomik göstergeler neler? Bu verileri Türkiye ile kıyaslayarak analiz edelim.

| Veriler | Türkiye | Arjantin |

|---|---|---|

| Enflasyon | 17,90% | 34,40% |

| Faiz Oranı | 24% | 60% |

| Bürüt Döviz Rezervi | 88,9 Milyar $ | 49 M. $ |

| Cari İşlemler Açığı | 54,5 Milyar $ | 82 Milyar$ |

| Cari Açık/GSYİH | 5.5% | 4,8% |

| Toplam Dış Borç | 456 Milyar $ | 261 Milyar $ |

| Devlet Borcu/GSYİH | 28.3% | 51% |

| CDS | 422 | 500+ |

Tablo-1

Yukarıda yer alan güncel verilere bakıldığında ilk göze batan benzerlik CDS primlerinde karşımıza çıkmaktadır. Bildiği üzere CDS (credit default swaps) bir ülkenin aldığı kredinin geri ödenmemesi riski karşısında kredi alacaklısının kendisini güvence altına almak için kredisini bir CDS şirketine devretmesi karşılığında ödediği risk primidir. Bu çerçevede CDS bir anlamda kredi sigortası gibi çalışır. Burada önemli olan CDS priminin miktarıdır yani prim değeri artıkça borç alan ülkeye olan güven azalmakta borcu geri ödemesi noktasında riski artmaktadır. Alacaklı şirket CDS şirketine bu prim kadar bir risk primi ödemektedir. CDS primi artışları borçlanma maliyetlerini de arttırmaktadır. Çünkü bu durum doğal olarak faiz oranlarına da yansımaktadır. Şu an itibariyle Arjantin ile Türkiye’nin primleri oldukça yüksektir. Bu durum borçlanma maliyetini yükseltmektedir. Özellikle Türkiye’nin CDS primi Ocak 2018’den itibaren bir yükselme trendine girmiş bulunmakta bunun yanında kredi derecelendirme kuruluşlarının vermiş olduğu reyting oranları risk primini daha da artırmaktadır.

İki ülke arasındaki bir diğer benzerlik ise yüksek cari açık miktarlarında karşımıza çıkmaktadır. İki ülkenin dış finansman ihtiyacı oldukça fazla olmasıyla birlikte yüksek CDS priminden dolayı oldukça yüksek faizle kredi bulabilmektedirler. Arjantin son çare olarak IMF ile bir anlaşma yapmak zorunda kalmıştır. Cari açığının yüksek seyretmesinin diğer önemli bir neden iki ülkenin yerli paralarının dolar karşısında son dönemlerde oldukça fazla değer kaybetmeleridir.

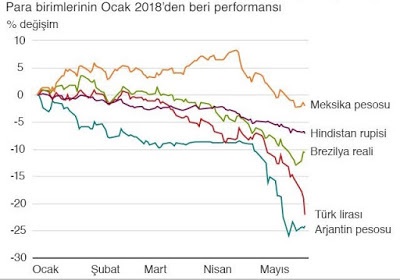

Aşağıda yer alan tabloda Ocak 2018’den bu yana gelişen piyasalar arasında yer alan Arjantin, Türkiye, Meksika, Brezilya ve Hindistan’ın dolar karşısındaki performanslarını göstermektedir. Türkiye Arjantin’den sonra en fazla değer kaybeden ülke konumunda. İki ülke dolar karşısında sıkı para politikasına yönelmiş ve faizleri artırmış bulunmaktalar. Tablo-1’de görüleceği üzere Arjantin’de faiz oranları %60 ve şuan dünyada en yüksek faiz oranı Türkiye ise son faiz artışı ile faizler şuan %24 civarında (gösterge faizi %26.40).

Tablo-2 Kaynak: Bloomberg HT

Türkiye’nin verdiği yüksek faize rağmen dolar kuru hala Ocak 2018 dolar kurundan çok uzakta. Aşağıdaki yer alan Tablo-3’te TL/$ kurunun son 15 yılda yaşadığı artış trendi görünmekte.

Tablo-3

Türk lirasında yaşanan kayıplar ülkenin cari işlemler açığını olumsuz etkilemektedir. Merkez Bankası faizleri her ne kadar artırmış olsa da ülkenin ithalatta sahip olduğu dışa bağımlılık (doğal gaz, petrol gibi enerji ürünleri, makine ve yüksek teknoloji ürünleri vb.) döviz kurunda yaşanan artışlar cari işlemler açığının 54 Milyar dolar olmasına neden olmakta. Cari işlemler açığı Arjantin’de ise 82 Milyar dolar seviyesinde. Türkiye’nin sahip olduğu Cari Açık/GSYİH son gelen veriler ile %5.5’e ulaşmış ve sürdürülebilir seviyeleri aşmış bulunmaktadır.

Tablo-1 baktığımızda diğer bir önemli veri ise ülkelerin sahip olduğu bürüt döviz rezervleri ve toplam borç miktarları. Burada yer alan verilere bakıldığında Türkiye’nin ihtiyacı olan döviz miktarı 456 Milyar $ dolaylarındadır. Türkiye’nin son aylarda artan CDS primi bu borcu karşılamak için daha yüksek faizle borçlanmaya itmektedir. Arjantin’in yukarıda ki veriler sonrası son çare olarak IMF’ye başvurduğunu unutmamak gerek.

2008 küresel krizi sonrası FED, Avrupa Merkez Bankası, Japon Merkez Bankası ve diğer pek çok banka kriz reçetesi “easy monetary policy” olarak bilinen oldukça esnek para politikaları oldu. Bu politika ile faizler oldukça düşük seviyelere düşürüldü, hatta negatif faiz ve bununla birlikte piyasaya yüksek miktarlarda para sürüldü. Amaç yeniden enflasyonist bir dönemle ekonomiyi tekrardan canlandırmaktı. Uzun süre devam eden esnek para politikası 2014 yılında karşılığını almaya başlamış ve bu tarih itibariyle FED yeniden faizleri yükseltmeye başlamıştır. FED’in ve diğer bankaların tekrardan sıkılaşmaya yönelmelerinin, Türkiye ve Arjantin gibi gelişen piyasalara en büyük etkisi artık piyasada bol olan paranın azalması oldu. Sürekli cari açık veren ülkeler için kriz sonrası dönemde artan döviz miktarı ile ekonomileri yüksek ivme yakalamasına rağmen son dönemlerde bu hava yavaş yavaş kaybolmaya başladı. Bu durumun üzerine birde ülkelerde yaşanan siyasi belirsizlikler, artan harici ve dahili riskler, bir türlü çözülemeyen yapısal sorunlar eklenince makro ekonomik sorunlar ortaya çıkmaya başladı.

Bugün pek çok ülke krizle mücadelede son çare olarak IMF’ye yönelmektedir. IMF’nin çözüm reçeteleri sorunun çözüm noktasında olumlu gözükse de uygulamaya koyduğu politikalar zamanla tepki çekmekte ve ülkeyi bir borç kaosuna sürüklemektedir. Arjantin’in yaşadığı ekonomik krizi IMF’den aldığı 50 Milyar $ ve uygulamaya koyacağı politikalarla sancılı bir süreç olarak yaşayacağı geçmiş tecrübelerle ortada durmaktadır. Tablo-1’de görüldüğü üzere Türkiye’nin finansman ihtiyacı her geçen gün artmakta. Buna bir de döviz kurlarında yaşanan aşırı dalgalanmalar eklenince özel sektör ve kamunun döviz talebi daha da artmaktadır. Türkiye zaman kaybetmeden yapısal reformlara yönelerek tren kaçmadan gerekli adımları atmalıdır.

Kaynakça

Veriler ve Tablolar Kaynak

Kaynak:Deniz ÇEVİK, Gelir Uzman Yrd (www.alomaliye.com,)

Deniz ÇEVİK

Gelir Uzman Yardımcısı

denzcvk@gmail.com

696 sayılı KHK İle Sürekli İşçi Kadrolarına Geçişleri Yapılan İşçiler Hakkında T.C. Sağlık Bakanlığı Uygulaması 696 sayılı KHK İle Sürekli İşçi Kadrolarına Geçişleri Yapılan İşçiler T.C. SAĞLIK BAKANLIĞI Yönetim Hizmetleri…

Hatır Senedi: Gerçek bir ticari işleme, alacak vereceğe dayanmayan, yalnızca alacaklı gösterilen kimseye para vb. sağlanması amacıyla düzenlenerek imzalanmış olan senet. Gerçek bir ticari işleme ve bir alacağa…